IRA、401(k)等退休账户取钱普遍有59.5岁的条件,否则即便取出,计入收入的部分除了收入税外还有额外的10%罚金。

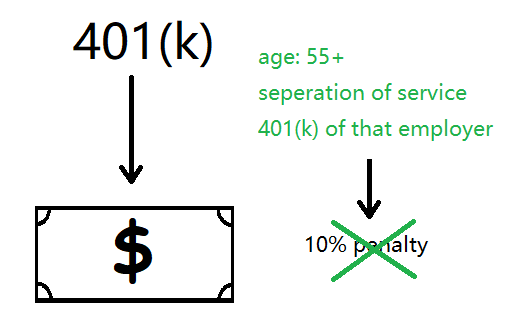

但401(k)有一条俗称rule of 55的免罚金规则,在综述部分提过:

员工若在满55岁或以上的那一年离职,那么从离职雇主处的401(k)取钱,可免去10%的罚金。员工离职后可以找其他工作。(警察、消防等在政府部门工作的public safty employee可放宽到50岁,见IRS Topic 558)

该条款于1986年立法,对55岁至59.5岁离职或退休的人有帮助,其实质是将401(k)的无罚金取款年限增加5年。对于pre-tax 401(k)这种从72岁开始有mandatory withdrawal规则的账户,该条款可以分散取款年限。

但该条款条件苛刻,以上引文黑体的部分缺一不可。不排除某些401(k) plan的错误表述,有很多人因为搞错条件被追缴10%的罚款。

本文结合近年案例分析rule of 55的条件。年轻的读者将来也可能用得到。

离职那年必须55岁或以上

在55岁前离职,所在雇主的401(k) plan不能享受rule of 55。

Gail Marie Watson从1981年起一直在Association of American Medical Colleges (AAMC) 工作,直到2006年她53岁。2008年55岁的她从401(k)中总共取出$30060。她报了收入税,但是没有报10%的罚金。IRS认为她在59.5岁之前从401(k)中做non-qualified distribution,少缴了10%的罚金。

Tax court的判决支持IRS。理由如下:

- Sec. 72(t)(2)(A)(v) 的精确文字叙述是

(v) made to an employee after separation from service after attainment of age 55

法庭同意IRS的解释,认为应该先达到55岁(在该calendar year),再离职才满足条件。

- 在文字解释有歧义时,法庭从legislative history找立法意图的证据。

1986年revenue act的congressional conference report(H.R. Conf. Rept. No. 99-841 (Vol. II), at II-456 to II-457 (1986))显示,这段的本意是先达到55岁然后离职,并给出了几乎与本案完全相同的例子

In all cases, the exception applies only if the participant has attained age 55 on or before separation from service. Thus, for example, the exception does not apply to a participant who separates from service at age 52, and, pursuant to the early retirement provisions of the plan, begins receiving benefits at or after age 55.

- Watson取款时不满59.5岁,无其他豁免条件,故适用10%的罚款。

法庭同情Watson的境遇,但表示爱莫能助。

While petitioner believes it is unfair and inequitable in these circumstances to hold her liable for the 10-percent additional tax, and we have sympathy for her plight, there is no statutory authority to hold otherwise in this situation. Only Congress can change the statute.

2020年有一起类似的案件(Laue v. Comm’r, T.C. Summary Opinion 2020-14),也是55岁前离职。法庭重新确认了Waston案的判决,给出的理由和结果完全相同。

所不同的是,Laue取钱时的年龄是59岁,而不是59.5岁。59.5岁的定义是59岁生日之后的第183天。Laue差一点就可以用59.5岁qualified distribution条件避免罚款了。

仅限离职时雇主处的401(k) plan

假设Jack 22岁至50岁在雇主A处工作,一直存401(k) plan A;50岁离职,在雇主B处工作到55岁退休。那么雇主B处的401(k)满足rule of 55的条件,而雇主A处因离职时小于50岁,所以不适用。

但Jack可以将雇主A处的401(k) rollover至雇主B处,利用401(k) B的rule of 55免罚金取401(k) A中的钱。

注意Sec. 72(t)(2)(A)(v)的用此是made to an employee,55岁的条件加之于员工本人,员工配偶的年龄即使在community property state也不在考虑范围之内(Vigil v. Comm’r 2012)。

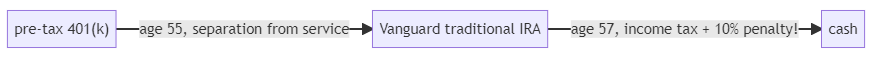

Rollover至IRA后rule of 55不适用

401(k)资金rollover到IRA后,rule of 55不再适用。

Catania v. Comm’r, T.C. Memo. 2021-33 (2021)

John A. Catania 一直在Home Depot工作,拥有Home Depot提供的401 (k)。2014年,他在55岁从公司Home Depot离职,将401 (k)的余额转入开设在Vanguard的traditional IRA。2016年,他57时从traditional IRA取出37000。他当年缴纳了收入税,但没有缴纳Sec. 72(t)(1)的10%罚款。IRS于2019年4月15日对他发出deficiency notice。

Tax court的判决支持IRS。理由如下:

- Sec. 72(t)(3)(A) 明确规定了rule of 55不适用于IRA

(3) Limitations

(A) Certain exceptions not to apply to individual retirement plans

Subparagraphs (A)(v) and (C) of paragraph (2) shall not apply to distributions from an individual retirement plan.

这一条规定单独看容易理解。IRA不是雇主提供的retirement plan,没有separation from service这个概念,无法认定某一个IRA是55岁离职时雇主的那个retirement plan。

本判决则进一步指出,即使IRA的资金来源是满足rule of 55的retirement plan,资金进入IRA后,rule of 55失效。

Catania在取钱时,年龄57岁,小于59.5岁,不满足traditional IRA qualified distribution条件,Sec. 72(t)(1) 10%的罚金适用。

Catania生活境遇不佳,他提出取款用于房屋维护和生活的必要开销。但法庭认为这不是10%罚款的豁免条件。

There is no authority in the Code or caselaw for an equitable or hardship exception to the imposition of additional tax under section 72(t) on early distributions from a retirement account.

法庭同情Catania个人的不幸,但表示本庭不是衡平法院,不能为了实现公平的结果而无视法律。

Although we are sympathetic to petitioner’s situation, we are not a court of equity, and we cannot ignore the law to achieve an equitable end.

因此,若要对401 (k)使用rule of 55,务必将需要取出的部分资金留在原雇主的401(k)内,而不是将其rollover到IRA。

总结:

Rule 55是提早5年从401(k)中免罚金取钱的方法。本文通过案例分析其条件。

从案例推断IRS的执法方式,应是先检查券商上报的1099-R中IRA/401(k)的distribution数额,在检查纳税人年龄。若出现59.5岁之前的支取,检查Form 5329上的罚金。若缺少罚金,则发出deficiency notice。检测可以自动进行,所以不乏错误理解的低收入人士欠款不多仍被追究。

Rule of 55规则没有解释余地,法庭会按文字严格判决。执行时,需要严格遵循离职时55岁及以上,仅从该雇主的401(k)中取钱等条件。若欲rollover至IRA,在原雇主401(k)中留够55岁至59.5岁要适用的钱,59.5岁之后IRA/401(k)均变成qualified distribution则无差别。

参考资料:irahelp: rule 55, Watson v. Comm’r, 2011, Laue v. Comm’r, T.C. Summary Opinion 2020-14, Catania v. Comm’r, T.C. Memo. 2021-33 (2021)

免责声明:本文及其中任何文字均仅为一般性的介绍,绝不构成任何法律意见或建议,不得作为法律意见或建议以任何形式被依赖,我们对其不负担任何形式的责任。我们强烈建议您,若有税务问题,请立即咨询专业的税务律师或税务顾问。

Disclaimer: This article and any content herein are general introduction for readers only, and shall not constitute nor be relied on as legal opinion or legal advice in any form. We assume no liability for anything herein. If you need help about tax, please talk to a tax, legal or accounting advisor immediately.