使用indirect rollover转账时,券商一般会以支票形式向个人转账,该支票的收款人是个人。个人收到资金后再存入退休账户(IRA/401k)。

为防止该操作被利用从退休账户中无限期免息借款,IRC Sec. 408(d)(3)(A)规定60天内必须完成资金的再次存入,否则该rollover需按distribution缴税。

对于同类型IRA之间的indirect rollover,IRC Sec. 408(d)(3)(B)还规定了一年规则。在收到indirect rollover资金之后的365天内,不能再开启一次indirect rollover,否则第二次rollover需按distribution缴税。

对于大部分读者,我们推荐trustee-to-trustee rollover或者direct rollover(参考rollover介绍)。前者是券商从原账户向新账户直接转账,后者则是券商以新账户为收款人寄支票转账。这两种方式转出来的钱都没有经手IRA所有人,因此不受前述的60天和一年规则的制约。

本文主体介绍Bobrow向IRS挑战60天规则的案例。坊间对IRS畏之如虎,本文以此例展示庭上IRS的攻防技巧以及tax court扮演的角色。分析有点技术性,但希望借此进一步阐释IRA的aggregation rule,unqualified distribution等规则,indirect rollover操作,以及税务纠纷的处理方式。

案情复述

Alvan Bobrow是新泽西的一名税务律师。

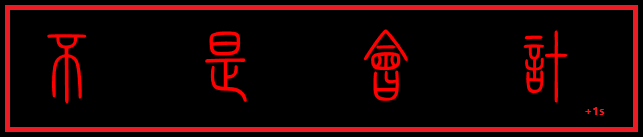

2008年4月至9月,Bobrow进行了一系列traditional IRA的indirect rollover操作。

他先从自己的IRA #1取出$65064,57天后用他自己的IRA #2还清,59天后用他妻子的IRA偿还IRA #2,最后用现金还清妻子的IRA。所有IRA均为traditional IRA。

Bobrow的前两个indirect rollover都在60天内还清,因此他认为不需要缴税。可惜Bobrow的最后一步操作失手,其偿还金额在第61天才到账,并且偿还数额$40000小于取走的$65064。IRS向他发出Notice,未在60天内偿还部分算做distribution,要补收入税以及罚款。

Bobrow不服,他认为向妻子IRA偿还$65064的请求在60天内已经发起,是Fidelity的拖延导致超过了60天。他立即向法庭提交了petition(申诉),遂有此案(TC Memo 2014-21)。

IRS 的策略

首先,IRS认为双方对于IRA #3在60天内没有还清的事实无争议。Bobrow主张其转账请求在60天已发起,但Bobrow不能提供任何证据证明其发起还款时金额是$65064且在60天内,也不能证明是因券商Fidelity的过失导致超期。按税务法庭的一般原则,burden of proof在纳税人。无证据的情况下,IRS认为Bobrow妻子IRA的$65064 indirect rollover超过60天,不适用任何60天规则的wavier,因此按distribution缴税无疑义。

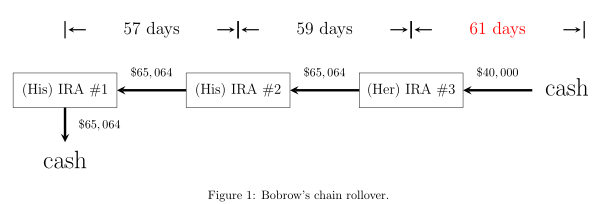

然后,IRS利用step transaction doctrine重新解释了Bobrow的前两个rollover。IRS认为IRA #2只起到了中介的作用,其实质是用IRS #3的钱偿还IRA #1,因此这两部操作应并成一步。所以IRA #1的$65064在第116天才还清,违反了60天规则,也属于distribution!

按这种理解,Bobrow一家面临以下惩罚:

- IRA #1, IRA #3各有$65064的distribution,因此2008两人的联合报税单要加上这两笔收入,补缴收入税。

- Bobrow的妻子在2008年不满59.5岁,且不符合其他qualified distribution的条件,因此其取款属于unqualified distribution,除了收入税还有额外的10%的罚金(Section 72)。

- 从前两条计算的税务欠款达到$51298,超过了当年应缴税10%或$5000,属于substantial underpayment,根据Section 6662(a),underpayment部分要再缴20%的罚金,即$10260。

法庭的判决

Bobrow妻子的IRA情形简单,法庭完全支持IRS的论点和结论。

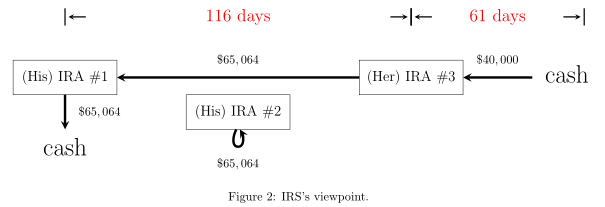

对于前两个chain IRA rollover,法庭支持IRS,但给出了不同的理由。

IRC Sec. 408(d)(3)(A)规定了60天内完成的rollover不能当做distribution征税。同时IRC Sec. 408(d)(3)(B)规定这样的indirect rollover对于“一个”IRA一年只能做一次。“一个”IRA该如何理解呢?原文如下

(B) Limitation

This paragraph does not apply to any amount described in subparagraph (A)(i) received by an individual from an individual retirement account or individual retirement annuity if at any time during the 1-year period ending on the day of such receipt such individual received any other amount described in that subparagraph from an individual retirement account or an individual retirement annuity which was not includible in his gross income because of the application of this paragraph.

法庭认为an individual retirement account显然是一般叙述,而不是个人的某一个IRA。此处根据IRA aggregation rule应将个人的所有IRA视为同一个!

Bobrow从IRA #2取出$65064时,IRA #1的indirect rollover还处于未完成状态。当Bobrow将IRA #2取出的$65064存入IRA #1时,其已完成了60天内rollover的条件。但同时从IRA #2取出的$65064显然发生IRA #1取款的1年之内,当我们将所有IRA看成整体时,IRA #2中取款应该按distribution缴税。

这种观点下,IRA #1属于合规的indirect rollover,而IRA #2则违反了一年规则。虽然理由不同,但补缴和罚款数额与IRS计算相同。

一年规则

一年规则中”an individual retirement”适用IRA aggregation rule是法庭的判例创新。

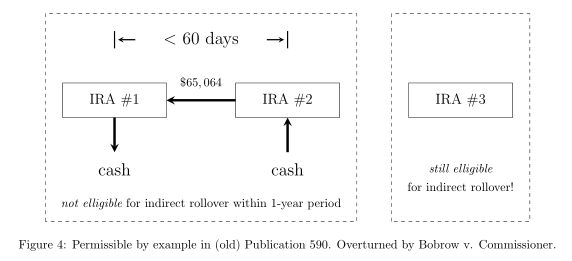

事实上,IRS之前对一年规则的适用范围仅限于进行了rollover的账户,即1-year limit per account。如图4所示的过程出现在了IRS 2013年关于IRA的Publication 590a里面:当IRA #3没有参与indirect rollover时,可以不受一年规则制约,在一年内也能进行indirect rollover。按照法庭的判决,这是错误的。

IRS在2015年依照判决,修改了Publication 590a,将IRA aggregation rule考虑到一年限制中,这即是rollover once per year的规定。Trustee-to-trustee transfer 因为资金不会到个人手上,不能形成短期借款,所以没有次数限制。这个1年是从收到rollover distribution开始的12-month period,而不是calendar year。某年12月31日完成一次indirect rollover,第三年1月1日才可以开始新的indirect rollover。这里的IRA看成整体,包含了traditional IRA以及Roth IRA。所以traditional IRA做完一次indirect rollover后,也要等一年才可以开始做Roth IRA的indirect rollover。

经验总结

- IRA是个人退休账户

IRA全称individual retirement account,不存在joint account。所以虽然Bobrow夫妻各有一次taxable rollover,但是Bobrow在2008年已超过59.5岁,IRA #2处于qualified状态,取钱没有10%罚款;其妻子未达到59.5岁,IRA #3处于unqualified状态,取钱有额外的10%的罚款。

同理IRA aggregation rule也只适用于每个人自己的账户。假如Bobrow的妻子按时还款,那么IRA #3取款的部分不会被征税,虽然Bobrow自己的IRA #2仍会被一年法则判定为taxable。

- 税务操作请预备足够的时间

Bobrow的最后一次rollover超期了1天,导致其全部的$65064被征税,如果没有超期可能也不会引起IRS的注意,不会有这个案件。读者应在操作前准确了解税务的各种截止日期与期限(常见的有4月15日与年底),预留足够时间。操作超过时间限制,导致被理解成另一种操作可能导致非常严重的税务后果。

- 根据常识判断操作的法律风险

本案从技术上看,Bobrow似乎是败给了定冠词”an”。

但tax court在给出定冠词解释时,还援引国会的立法意图佐证其对IRA aggregation的理解

However, Congress added the section 408(d)(3)(B) limitation as a way to ensure that taxpayers did not take advantage of section 408(d)(3)(A) to repeatedly shift nontaxable income in and out of retirement accounts.

每个人对法律的理解有差异,但有些税务操作根据一般常识就能判断出其明显违反立法意图,以chain IRA rollover形式做短期贷款是显然的一例。这样的操作有法律风险。

除非有强有力的案例支持,或者像backdoor Roth这样常态化(目前已合法),不然在法庭上与IRS陷入定冠词”an”之类的文字之争,变数很大,不可不察。

- 税务从业人员的看法不绝对可靠

Bobrow本人是税务律师。诉讼中他强调了自己的从业经验,以及Fidelity客服的解释,认为这符合reasonable cause和good faith条件,可以免去substantial underpayment 20%的罚金。但法庭认为,Bobrow没有文本证明其被Fidelity误导,而且Bobrow在申诉中多次引述Section 408(d)(3)(B),显然读过税法原文。违反该条目的一年规则属于明知故犯,因此不适用Section 6662中关于reasonable cause和good faith的豁免。

税务实践中最可靠的信源是“official statutes, regulations, and judicial decisions”。本案中IRS自己的publication也被override。

总结

本文以Bobrow v. Commisionner 为例介绍了IRA chain rollover这一违法操作。

希望对理解之前介绍的IRA基本知识以及tax court申诉的过程有一定帮助。

如欲使用IRA资金作短期无息贷款,请准确理解60天规则和一年规则,留足时间。

尽量规避极限操作,一切以国会的法案为最高标准,合法省税。

参考资料:Kitces, TC Memo 2014-21, publication 590-a