大家好我是本站忠实读者大肥肉,最近刚买了一套房,一波三折,经历了两个月500+封邮件,心很累,想跟大家分享一下经验,祝大家少走弯路吖。

本站博客里已经有Geo 提供的《三年66卡申请房贷的经历》,可见有大量新开账户和hard pull, 申请贷款是没有问题的。

我的例子跟他很相似:

- 密集申卡,买之前一个月都没想到,30天内还有hard pull 并且是被拒的😥

甚至更差,因为:

- 他似乎是个美国人,而我是三年前才来上学的外国人

- 我还是OPT身份,全职工作刚刚半年

所以事情能办下来,我还是挺心存感激的,也有一些经验我觉得务必要和大家分享一下。

首先说说贷款类型吧:如果很多金,付30%~50%首付,甚至旅游签外国人都能贷,本文就不讨论了。本文说的是conventional loan, 首付可以低至3.5% 的,也是大部分美国人用的房贷。另外购房大致流程,这里简单提下,不是本文重点,但是肯定是必要的知识:

- 网上找房

- 跟agent看房并签约心仪的agent

- 根据标价提出报价

- 咨询贷款,拿pre-approval letter

- 讨价还价并最终敲定合同,约close date

- 正式申请贷款,解释各种信用报告上的疑点

- 在6进行同时找房屋检查 并根据结果申请修复

- 房屋估值

- 估值报告下来,贷款获批,close day前打首付款并当天在律师那里签约

我本来签了一套,但因为想跟同时买房的朋友更近一点,也因为检查结果有点失望且跟卖家就修复事宜达不成一致,所以换了一套房。这个仅耽误一周左右。具体为什么还耗费了七周而不是博客攻略里的三周半,主要还是出在金融方面,也就是我想分享的建议。

建议一:选择合适的Lender

为什么我的房贷这么慢呢?主要是因为我OPT身份特别受限,好多quote电话一聊直接就说不行;有些信誓旦旦邀请我填表(东西可多了),结果进行了一些步骤之后还是不行。

第一个敲定的lender是Chase, 他家利率合理,分配的loan officer 态度特别好,干事也还算快,还能用sapphire的deal返几万点……结果officer信心满满跟我搞了大半个月,直到了步骤8的《估值报告》都下来的临门一脚的阶段,包销商(意义翻译更像审核员,即underwriter)表示“F-1确实可以做,但你的工资不能算有效收入。你可以跟别人(例如H1B及以上的配偶)一起申,并仅用ta的收入来做风险分析的因素。但单独申,你的整个case的收入只能算0, 就过不了了……”

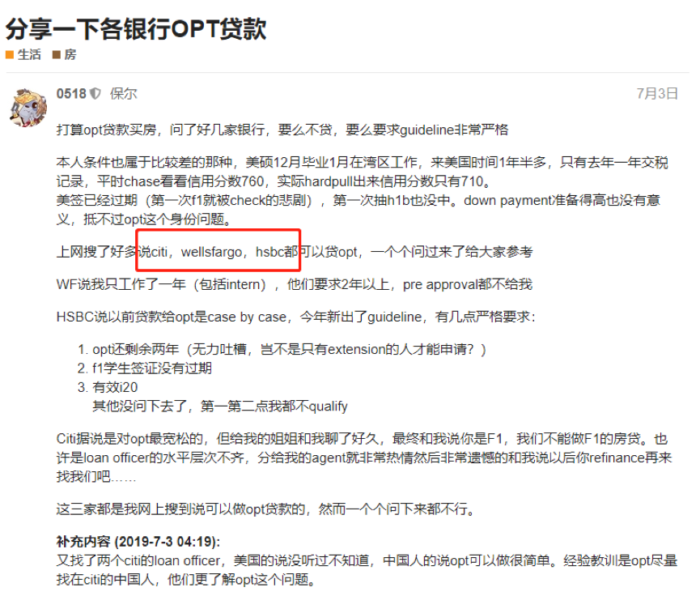

所以几乎是从头再来的节奏。当时很后悔自己的刚愎自用,为什么不先看看别人的经验?其实网路上有帖的:

重点画出来了,我看到的其他中文资料也只说了这三家大的和一些地区性的小lender.

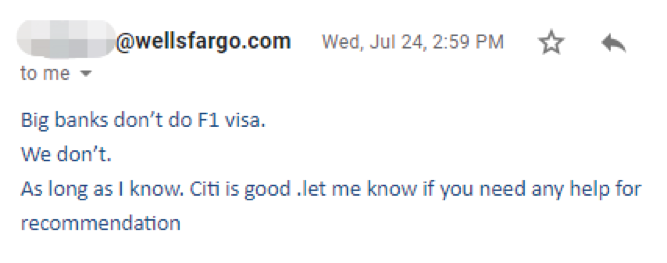

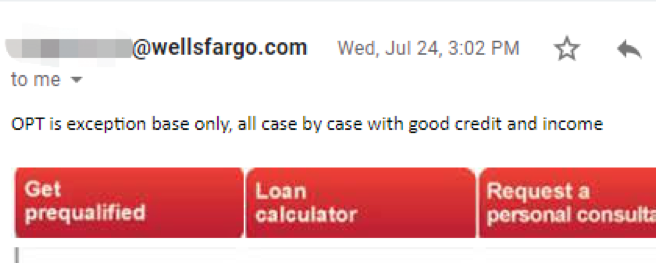

另外我实际联系Wells Fargo的结果如下供参考:

DP1:

DP2:

HSBC没问,因为我主银行账户是Citi的,猜测他们家会方便点,最后也是在Citi家办成的。

这主要是F-1 OPT啦,我同事H1B抽中有回执了就方便多了,大部分银行都能贷,条件跟我无限类似的情况下一般利率都比我低至少0.125%.

建议二:找合适的Loan Officer

贷款员(loan officer) 是个很重要的角色,找对人很重要。我刚来美国读硕时,感觉要“充分接触美国文化”,十分抗拒找中国导师,结果后来发现自己too young, too simple, 学院里面几个中国老师都是方向又好又高产的(真找还不一定要我呢)其实在这里也是,你想,对于OPT, OPT extension, H1B, 绿卡这一套流程,没谁比咱自己更懂了是不是?那如果恰好你的officer就是这套流程下来的,自然就少了很多废话。

另外像湾区、西雅图、纽约之类的地方,找到“见过世面”的officer的概率总归要比中部大农村大,不是吗?然而直接quote感觉是随机分配的officer,所以找个靠谱地区的也挺重要。

如果能接受这个理论,那么就请像学院找导师一样,直接到银行mortgage的网站上具体到个人去寻找officer!方法各不相同:有的银行可以选地区,有的银行可以选语言,有的银行可以搜名字(Zhang Wang Li Zhao)……方法很多,请发挥您的聪明才智吧~

以我自己为例,我再Chase被拒之后用刚学会的方法另找了一为纽约Chase的Wang先生,他听了我的介绍之后直接说要H1B通过回执下来之后才能在Chase办。早知如此何必费这大半个月啊。

DP1:Wells Fargo的华人小姐姐给出比较负面的回答后补充说Citi应该是可以的,然后在我的同意下把我推给了跟她同在湾区的Citi的好姐妹。Citi officer很爽快,一听就表示你这种OPT的我们办的多了,没事的。但可惜我早就quote过Citi,她无法接手。令我意外的是Citi老officer在邮件受冷遇的情况下竟然没有放弃,还早就和underwriter开始沟通了!很快重新接手,并最终在这位密苏里州的officer手里顺利办成。

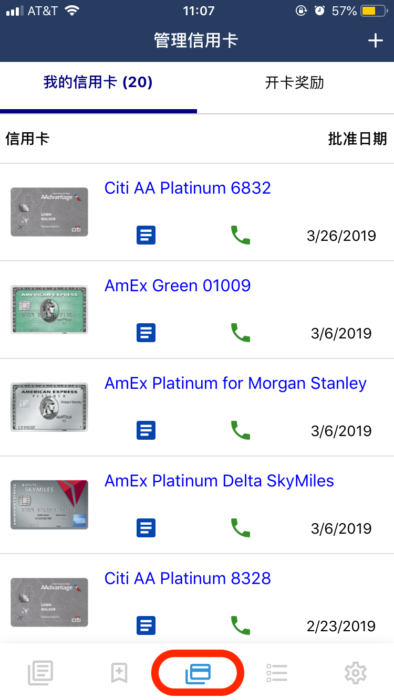

建议三:补充“保留所有记录”

AMEX的账号跟卡号是不一样的,我当时账户里有8张卡,很容易搞乱。曾经接到一个电话,是银行underwriter, Experian, 和我的三方会谈。Experian说一个账户号(我和AMEX都不知道具体指哪张卡)的卡开日期和额度,让我翻译给AMEX他说的哪一张,AMEX再告诉他这张还清了没……看似很有挑战,但我坐怀不乱并打开了 US Credit Card Guide APP 在管理信用卡的界面看的一目了然,很方便地找到对应卡号并告诉AMEX客服,过程十分流畅。所以在APP里记录下申的卡还是挺重要的哦!

编者注:USCreditCardGuide APP 管理信用卡功能示意图

另外报税记录和W-2每个银行都会要,这个每年请务必留好。我因为第一年TA的W-2 (1042S)找不到了,又因为毕业略久被学校注销了employee的界面,不得不打电话要求寄了一份。

建议四:大额存款的解释

如果钱够,首付不要用中国账户打来的钱。我看支付宝里正好有些闲钱就打过来了,结果被要求提交发款账户过去几个月的账单。光大银行的英文网银上不去啊,中文的上去了也调不成英文。也没找到statement下载,只有流水。况且里面的款项名都是“支付宝提现”,应该跟美国人很难解释什么是支付宝吧。另外支付宝那边的《资产证明》也是全中文的,就……或许找柜台可以要到英文文档?估计又是“本人凭有效身份证件,手机验证码”之类的一堆麻烦,就不麻烦国内的家人了。倒也有的lender说可以用中文的,他们有“只要几百刀“的合作公正翻译服务……总之我直接要求不算这笔钱了,反正不算也不影响首付。

另外我看我$1,000以上的money order存款都被问了。好在我也撸checking opening bonus, 账户挺多,看起来比较散,有的还是已经关户了就不计较了。至于怎么解释,我就说的“我有一些很好的信用卡,超市里返现高,我就买了一些money order存回自己账户。”

对,就是这么直白😂

因为之前功略里说要对自己的officer诚实嘛,做决定的也主要是underwriter而非officer, 那么如果officer觉得我这个理由不行,他应该会告诉我的。事实上officer并没多说什么,只是表示understood…

建议五:房价不能太跳

不知聪明的你有没有如下思路“海外账户不好解释,那家里没法给支持了——哎?既然首付低至3.5%,那我先贷下来,之后再用中国来的钱还一大笔不就行了?”

说是这么说,但实际上lender只会让你背负税前工资45%的月供(本金+利息+贷款保险+物业费+你的其他贷款如车贷),本文又侧重OPT嘛,工作刚起步,如果又单身一个人买,看房子的时候可得提前考量房价哦~别特心仪的豪宅批不下来,岂不是很失望。

建议六:不要有不良记录

信用卡多未必对贷款是坏事,例如我在别的论坛看不撸卡的同胞还会担心自己信用记录不够多少条(一个信用卡、车贷、水电网账户算一条),而我,显然不存在这种担心。但信用卡多了,可别因为管不过来而逾期哦~我其实年少时有过一个预期和一个未全额还款,但我发现后都直接还掉并且打电话要求消除记录了。现在看来,虽然我买房前的三局信用分(非FICO)都在仅在700上下,但各个lender都说了我有“完美的记录”,这对于我在众多不利因素的加持下还能获批,应该或多或少有些帮助。

总之最后能办下来还是挺开心的。我们这里房价很便宜,涨势也还不错,相比于交房租,宁肯交利息了。既然您喜欢撸卡,大抵也是喜欢理财和找最优解的?不妨算算是不是也可以买一套。至少多了一个存money order的渠道不是。