近日CNBC報道了一個小新聞,有一家叫做Beam的提供誘人高利率「銀行賬戶」暴雷了,用戶發現無法從裏面取錢了。相關新聞的討論還可以參考DoC和我們論壇里的帖子《Beam暴雷了?》。

Beam 這家Fintech公司本站並沒有介紹推薦過,大概來說,它宣稱可以提供最高7%的年利率 (APY),並且宣稱用戶存在他們那裡的錢會被存入合作的銀行,有FDIC保險。其實在暴雷之前,這家公司看上去就已經不太對勁了,在2020年的零利率時期,一個零風險的銀行賬戶,怎麼能做到提供7%這麼高的利率呢?實際上連4%都已經 too good to be true 了。而且他們提供的利率高低,很大程度上取決於refer了幾個朋友,是不是一股旁氏的味道已經撲面而來了…

這個 Beam 暴雷本身並不可怕,我猜本站讀者應該沒有幾個人在裏面存了錢。不過這件事引發了一個擔憂:其他的Fintech公司會不會也有暴雷風險?我們存在「銀行賬戶」里的錢到底有多安全?

在這篇文章里我打算稍微給「銀行賬戶」分為兩類:有FDIC保險保護的真銀行賬戶,以及與銀行合作的Fintech公司或券商,分別討論一下。

有FDIC保險保護的真銀行賬戶

FDIC (Federal Deposit Insurance Corporation) 保險是由美國政府背書的保險,如果一家銀行破產了,那麼你存在這家銀行里的錢會由FDIC保險賠償,上限是 $250,000。FDIC保險設立的初衷和目的是為了避免銀行擠兌,有了FDIC保險之後大家的存款就可以真正的放心了,這樣一來即使在金融危機時期也沒有動機去取現金了。雖然FDIC保險不是強制的,但是至少我所見過的真正的銀行(而不是Fintech公司)都有FDIC保險。FDIC官網上有一個很方便的查詢工具,大家可以輸入自己想查詢的銀行確認一下它是否有FDIC保險:

平時我們見的最多的銀行,像 Chase, AmEx, BoA, Discover, Ally 等等這些,都是這種類型的真銀行。

有一點稍微注意一下,比如 Marcus by Goldman Sachs 是比較受歡迎的高利率銀行賬戶之一,但是你在FDIC官網搜 “Marcus” 是搜不到的,這是因為 Marcus 只是 Goldman Sachs Bank USA 的品牌名,只有搜銀行名 Goldman Sachs Bank USA 才能搜到,通常在銀行官網底部的法律信息那一塊就可以看到銀行的準確名稱。另一個例子我很喜歡舉的例子是 Redneck Bank(大家感興趣的話可以點進去看一眼,那畫風絕對亮瞎狗眼),在FDIC官網搜 “Redneck” 也搜不到,但是仔細看他們官網底部的法律信息,上面寫着 Redneck Bank 是 All America Bank 的互聯網分部,開出來的銀行賬戶的 routing number 也可以查到是屬於 All America Bank 的,在FDIC官網上搜 All America Bank 就可以搜到了。

Redneck Bank。別看這畫風如此妖嬈,這是一家真正的銀行。

我們的利率排行榜頁面裏面列出的銀行賬戶,都是這類真銀行的。

與銀行合作的Fintech公司或券商

畢竟辦一家銀行門檻太高了,在現在這個時代很多Fintech創業公司或新興券商會選擇輕資產,自己不辦銀行,而是選擇和銀行合作,把用戶的錢存在合作銀行里從而間接的獲得FDIC保險。

這種類型的「銀行賬戶」例子包括但不限於:

在這些「銀行賬戶」的官網上,他們通常都會寫清楚自己公司是與哪家銀行合作的。例如不少朋友感興趣的 Yotta Savings,他們官網上寫道用戶存進去的資金會被存到背後的合作銀行 Evolve Bank & Trust 當中從而間接地獲得FDIC保險。

這類間接獲得FDIC保險的方式,我認為實際上還是有一點風險的:只有錢真的到了合作銀行裏面,FDIC保險才會開始發生作用。如果錢被截留了,並沒有真正進入合作銀行的話,Fintech創業公司破產了銀行又沒有破產,那FDIC保險就管不着。個人認為主要是近幾年Fintech發展速度太快,監管機構對科技公司的監管還沒有跟得上步伐。

那如何判斷自己的錢是不是真的進入合作銀行了呢?我的個人看法是:

- 如果是只有一家合作銀行的,那此銀行賬戶應該能給出來 Routing Number 和 Account Number。例如 Yotta Savings 就能給出 Routing Number 和 Account Number,而且網上查詢一下他們給出的 Routing Number 確實是屬於 Evolve Bank & Trust 的。

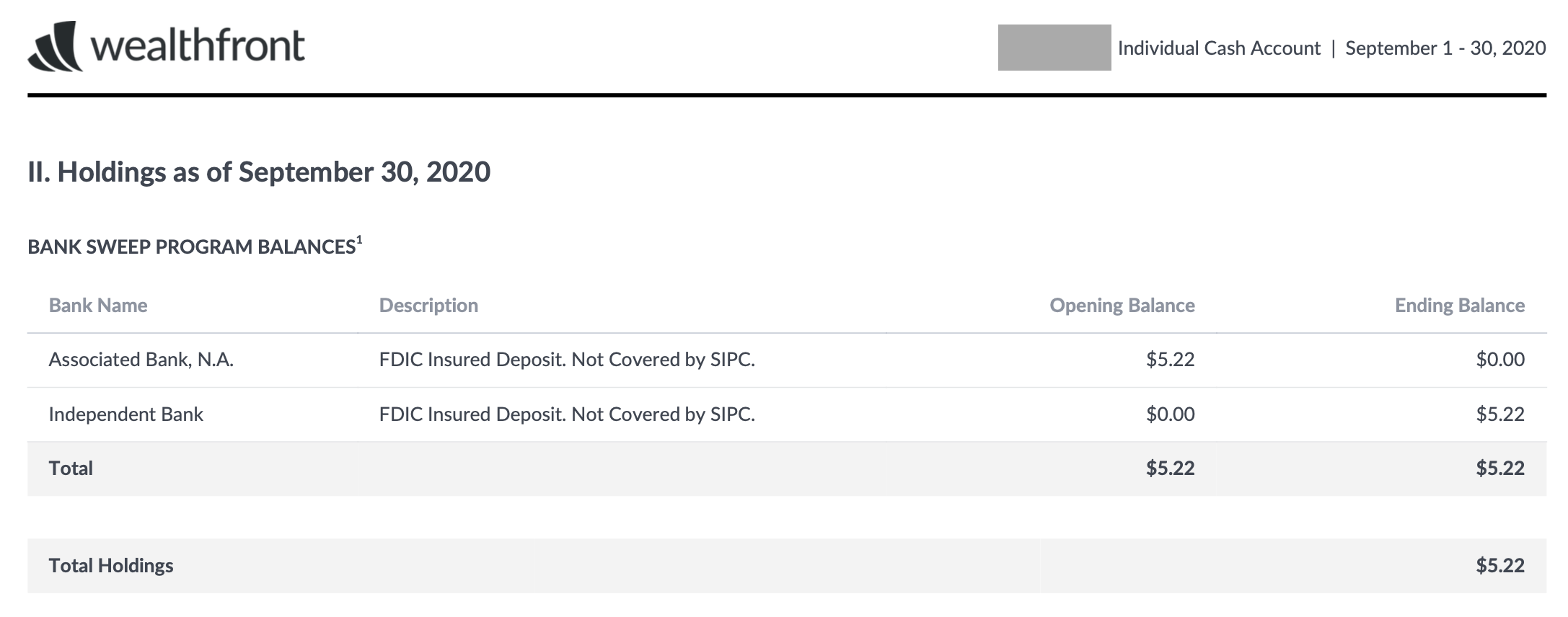

- 如果是多家合作銀行的,那此賬戶應該在statement里詳細列出你的錢有多少存在了哪家銀行。例如 Wealthfront Cash 的 statement 就詳細列出了這個數據。

這樣一來我們理論上來說就可以直接聯繫背後的合作銀行來確認存款是否到位了。

Wealthfront 的 statement 中詳細列出了多少存款被存到了哪家合作銀行中。

除此之外,給的利息是否高到了 too good to be true,公司成立多久了,信譽怎麼樣,是否已經有為數眾多的用戶量,是否有知名機構投資,這些都可以幫助判斷。

我的看法是,如果你真的一點風險都不想承受,那麼請盡量只把錢存在真銀行里吧。但現在這個零利率時期,也就只有這種新的Fintech公司才能給出不那麼寒酸的利率了,如果綜合各方面信息你判斷這家公司看着像是想正經做生意的、不像是準備騙一把就跑路的,那麼把錢存在這類賬戶里也算是理性的選擇。

不靠譜的公司舉例

有一些Fintech創業公司也宣稱自己是與銀行合作間接獲得FDIC保險的模式,但是滿身都是 red flag,這裡我舉例一下。

文章開頭提到的 Beam 其實就有很多 red flag:合作銀行有50多家(後來CNBC的報道中說那些銀行大部分都說根本沒有合作,現在 Beam 官網裡已經不再列出合作銀行了),但是在statement里並不透露具體錢存在哪裡了的信息,而且也給不出 Routing Number 和 Account Number,想取錢只能從 Beam 的手機APP中發起。他們給出的宣傳是至多能到7%的年利率,達到高利率的主要方式就是refer朋友,這一看就有一種旁氏的感覺,高利率的來源根本不是正常的銀行運作,只有不斷拉新人入場才能維持運轉。

另一個我認為不靠譜的例子是論壇里有幾位朋友感興趣的AnchorUSD。這家更誇張,直接說可以提供8%的年利率,無門檻。他們的官網FAQ里也宣稱他們能間接獲得FDIC保險:”All standard USD balances are held as cash in pooled custodial accounts operated by a chartered, qualified custodial trust company. The trust company holds the funds at one or more banks insured by the Federal Deposit Insurance Corporation (「FDIC」) and/or in US Treasury instruments. The custodial accounts have been established in a manner to provide eligibility for pass-through FDIC insurance up to the depositor coverage limit, which is currently $250,000 per individual.” 然而說了那麼多,就是不告訴你到底合作銀行是哪一家,想必註冊了賬戶之後你也得不到 Routing Number 和 Account Number。鑒於AnchorUSD是一家主要做區塊鏈的公司,這就更是聽上去跑路風險就很大了。所以奉勸大家千萬不要看着8%年利率就被誘惑了。你盯着他們的利息,他們很可能正盯着你的本金呢。

不靠譜的公司舉例,8% APY 實在是 too good to be true,需要尤其警惕跑路風險。